Nến Nhật là gì? Các loại mô hình nến Nhật trong phân tích chứng khoán, cổ phiếu

Nến Nhật là gì? Đây công cụ được sử dụng phổ biến trong phân tích kỹ thuật và dùng để mô tả hành động giá cũng như tâm lý của các nhà đầu tư trong một phiên giao dịch nhất định. Cùng tham khảo tại bài viết dưới đây để hiểu chi tiết hơn về các mô hình nến Nhật là gì? Các loại mô hình nến trong biểu đồ phân tích kỹ thuật chứng khoán, cổ phiếu.

I. Giới thiệu về mô hình nến Nhật

a. Nến nhật là gì? Lịch sử hình thành

+ Nến Nhật là gì?

Nến nhật là một công cụ hỗ trợ phân tích kỹ thuật mà hầu hết các nhà đầu tư đều sử dụng khi tham gia giao dịch chứng khoán nói riêng và tài chính nói chung. Nến Nhật sẽ cho các nhà đầu tư cái nhìn tổng quan về cung cầu và diễn biến tâm lý của bên mua và bên bán.

Nến Nhật được hình thành bởi các mức mở, cao, và đóng của một cây nến. Nếu đóng cao hơn mở, thì đó là một thanh tăng giá và nến này thường được chọn màu xanh lá cây hoặc màu trắng với viền đen.

Nếu đóng thấp hơn mở, đó sẽ là một thanh giảm giá và nến này thường được trọn màu đỏ hoặc đen. Các đường ở đỉnh và đáy của thân nến được gọi là bấc, và cho biết vùng giá đã diễn ra trong thời gian của nến. Bấc ở đỉnh biểu thị giá cao, bấc ở đáy biểu thị giá thấp.

Hầu hết các biểu đồ kỹ thuật đều cung cấp mô hình nến Nhật, như Amibroker, Tradingview, Investing, Metatrader,.. phổ biến nhất trong đó là nến Nhật trên Amibroker. Nhà đầu tư có thể dễ dàng tùy biến hoặc tạo ra các điểm mua/bán theo mô hình nến Nhật. Nhà đầu tư có thể tham khảo trực tiếp tại phần mềm chơi chứng khoán hiệu quả.

+ Lịch sử hình thành của nến Nhật

Mô hình nến Nhật là một mô hình biểu đồ đặc biệt xuất hiện từ thế kỷ 17 và có thể sử dụng trong phân tích kỹ thuật. Mô hình nến được rất nhiều nhà đầu tư phân tích kỹ thuật chứng khoán sử dụng vì sự đơn giản và hiệu quả của nó.

Mô hình nến Nhật được phát triển bởi một thương gia gạo ở Nhật Bản đó là Munehisa Honma (1724-1803) ông là người nổi tiếng trong giới trading thời điểm đó. Munehisa Honma đã sử dụng đồ thị nến để biểu diễn giá gạo lên xuống mỗi ngày.

Sau một thời gian dài nghiên cứu thị trường và ghi chép lại các số liệu, ông đã tìm ra được quy luật về giá và có thể dự đoán được giá cao trong tương lai. Chính nhờ vào đó ông đã gặt hái được nhiều thành công trong phi vụ đầu tư gạo.

Mô hình nến Nhật được biết đến và được sử dụng rộng rãi trên thị trường tài chính là khi Steve Nison biết đến mô hình nến Nhật của Honma. Steve Nison có công lớn trong việc phổ biến mô hình nến và đồng thời được coi là bậc thầy trong việc sử dụng kỹ thuật này.

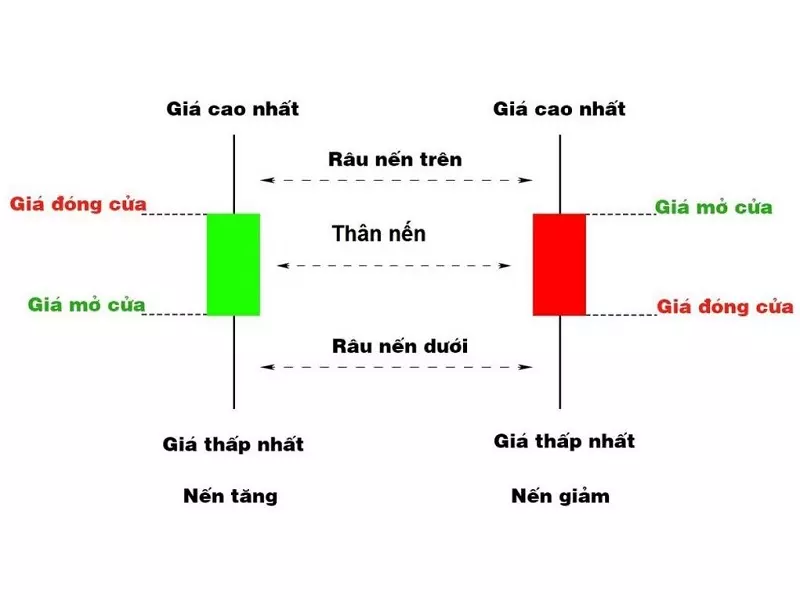

b. Đặc điểm thành phần của nến nhật cơ bản

Mỗi cây nến cung cấp đến nhà đầu tư 4 thông tin chính đó là:

- Giá mở cửa

- Giá đóng cửa

- Giá cao nhất trong phiên

- Giá thấp nhất trong phiên

Mỗi cây nến được cấu tạo bởi 2 thành phần chính đó là Thân nến và bóng nến

+ Thân nến: đó là biểu thị về mức độ dao động giữa giá mở cửa và giá đóng cửa.

- Giá mở cửa lớn hơn giá đóng cửa thì nến giảm đó là nến đỏ.

- Giá mở cửa thấp hơn giá đóng cửa thì nến tăng đó là nến xanh

+ Bóng nến: Đó là phần nằm ngoài thân nến và thể hiện mức giá cao nhất, mức giá thấp nhất trong phiên giao dịch.

- Bóng nến trên đó là giá cao nhất trong phiên

- Bóng nến dưới đó là giá thấp nhất trong phiên

c. Ưu điểm và hạn chế của nến

+ Ưu điểm

- Nến Nhật được coi là công cụ không thể thiếu mỗi khi phân tích thị trường để thực hiện vào lệnh.

- Cung cấp thông tin về hành vi giá trong phiên, dựa vào đặc điểm, hình dạng và kích thước của cây nến nhà đầu tư có thể nhận biết bên nào đang nắm giữ thị trường và mức độ biến động trong phiên giao dịch ra sao.

- Dự đoán hành động tiếp theo của giá. Các mẫu nến đặc biệt xuất hiện tại các vị trí quan trọng sẽ cung cấp tới các nhà đầu tư tín hiệu đảo chiều hoặc tiếp diễn xu hướng để từ đó giúp các nhà đầu tư dễ dàng tìm được điểm vào lệnh thích hợp và biết được khi nào đóng lệnh để tối ưu lợi nhuận.

- Thước đo tâm lý của nhà đầu tư. Tất cả các thông tin sẽ đều được phản ánh vào giá và giá được thể hiện qua các mô hình nến. Dựa vào kích cỡ của cây nến, thân nến và bóng nến,.. nhà đầu tư từ đó có thể dự đoán được tâm lý của các nhà đầu tư tham gia giao dịch.

+ Nhược điểm

- Quá nhiều mô hình nến

- Khó dự đoán được xu hướng thị trường. Mô hình nến chỉ cho biết diễn biến giá ở thời điểm hiện tại mà khó có thể dự đoán được xu hướng của giá trong tương lai. Nên các mô hình nến chỉ được xem là công cụ hỗ trợ.

- Khung thời gian càng nhỏ thị trường càng nhiễu. Khi nhà đầu tư lựa chọn các khung thời gian càng nhỏ thì thị trường càng có nhiều tín hiệu giả và dẫn đến thông tin sai lệch, không chính xác.

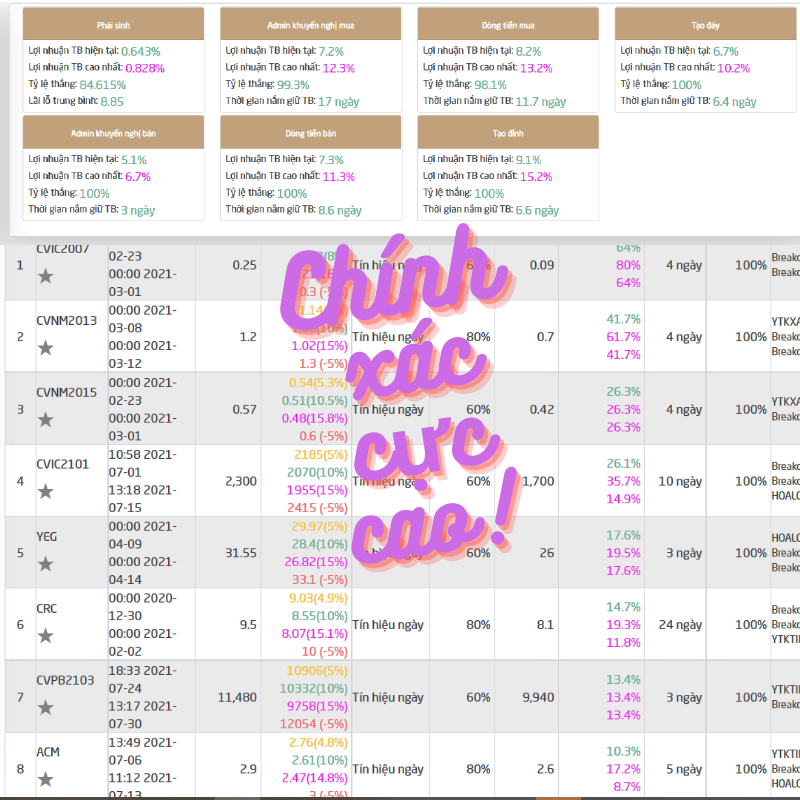

Nhà đầu tư mở tài khoản chứng khoán VPS hoặc chuyển ID môi giới 6327- Nguyễn Đức Đông hoặc K255- Nguyễn Thị Phương để được hỗ trợ phần mềm Robot chứng khoán Dstock và phần mềm phân tích cổ phiếu Dchart. Đây là 2 sản phẩm công cụ hỗ trợ nhà đầu tư giảm thiểu rủi ro khi đầu tư và nâng cao hiệu quả lợi nhuận.

II. Các loại mô hình nến Nhật cơ bản trong phân tích chứng khoán,cổ phiếu

Các nến có nhiều kích thước khác nhau – có thể có khoảng cách rộng hoặc rất nhỏ. Khoảng cách của nến càng lớn, giá tăng hoặc giảm càng nhanh, còn đối với các nến nhỏ thì giá không di chuyển nhiều trong thời gian của nến. Nến Nhật cho nhà đầu tư biết những thông tin quan trọng về phiên giao dịch – một số cây nến có thể chỉ ra khi nào có thể xảy ra sự thay đổi trong hành vi và các loại nến này có bấc dài về một phía của nến và có thân nhỏ.

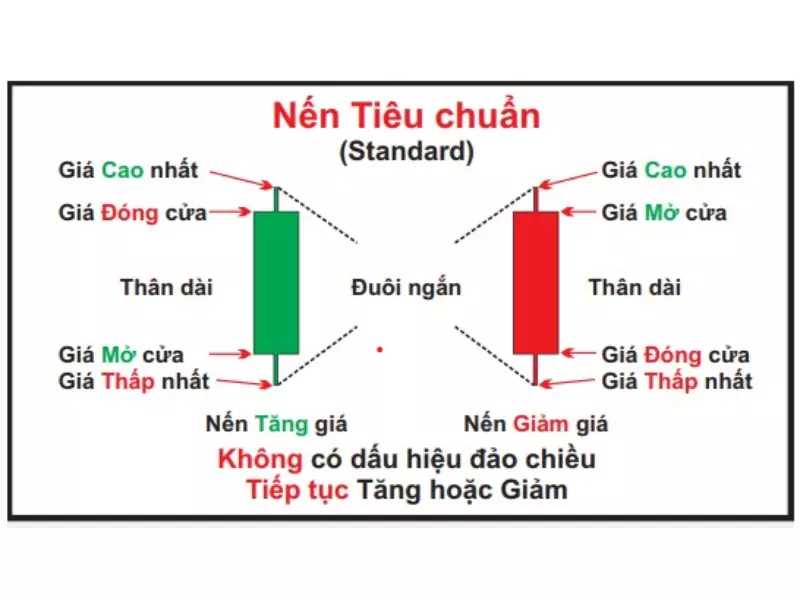

1. Nến tiêu chuẩn – Standard

Nến Standard nến tiêu chuẩn có đầy đủ các thành phần sau:

- Nến tiêu chuẩn có đủ giá mở cửa, giá đóng cửa, giá cao nhất, giá thấp nhất.

- Đặc điểm thân nến dài

- Râu nến trên và râu nên dưới ngắn

- Giá đóng cửa cao hơn giá mở cửa đó là nến tăng có màu xanh

- Giá đóng cửa thấp hơn giá mở cửa đó là nến giảm có màu đỏ.

2. Nến cường lực – Marubozu

Nến Marubozu hay còn được gọi là nến cường lực, đây là mô hình nến có thân nến rất dài nên giá mở cửa và giá đóng cửa cách xa nhau, nó hoàn toàn không có bóng nến, nếu có cũng không đáng kể. Đặc điểm để nhận biết nến này đó là:

- Nến cường lực là dạng mô hình nến đơn, thân dài và thường > 5 cây nến xuất hiện trước đó.

- Marubozu tăng khi có giá cao nhất bằng giá đóng cửa, giá thấp nhất bằng giá mở cửa

- Marubozu giảm khi có giá cao nhất bằng giá mở cửa, giá thấp nhất bằng giá đóng cửa.

Đây là mẫu nến thể hiện lực mua (màu xanh) và lực bán (màu đỏ) rất là mạnh chính bởi vậy nên thường xuất hiện khi thị trường tăng giá hoặc giảm giá mạnh.

3. Nến xoay – Spinning Tops

Mô hình nến xoay – Spinning Tops này có đặc điểm đó là thân nhỏ và là dấu hiệu thể hiện cho thấy cả 2 bên bán và mua đều không thể giành quyền kiểm soát thị trường từ đó thể hiện sự lưỡng lự của các nhà đầu tư trong việc mua và bán. Như vậy khó có thể dự đoán trong tương lai giá lên hay xuống.

4. Nến búa – Hammer

Mô hình nến búa xuất hiện ở đáy của một xu hướng và là một mô hình đảo chiều xu hướng tăng. Mô hình nến này cho biết những người bán đang nắm quyền kiểm soát nhưng những người mua đã bắt đầu tham gia và đẩy giá đóng ở gần mức cao.

Nếu mô hình búa hình thành trong một xu hướng giảm, nhà đầu tư có thể đợi và xem điều gì sẽ xảy ra tiếp theo – nếu nến tiếp theo là nến tăng, nhà đầu tư có thể cân nhắc vào lệnh.

Dưới đây là một vài đặc điểm nhận dạng của mô hình nến Hammer này:

- Nến Hammer có râu nến ở phía dưới dài hơn phần thân nến thực

- Phần râu nến dài ít nhất gấp 2 lần phần thân nến thực

- Phần râu nến phía trên rất nhỏ hoặc không có

5. Nến búa ngược – Inverted Hammer

Nến Inverted Hammer có hình dạng tương tự như mô hình nến búa và được hình thành trong một xu hướng giảm, mô hình đảo chiều tại đáy. Nến búa ngược với thân nến nhỏ, thân nến có thể tăng hoặc giảm điểm và có bóng nến dài bên trên với bóng nến nhỏ hoặc ngắn ở phía bên dưới.

Inverted Hammer dự báo dấu hiệu đảo chiều tăng giá trong 1 xu hướng giảm trước đó. Các nhà đầu tư cần quan sát và chờ đợi phiên giao dịch tiếp sau kết thúc để ra quyết định trước khi vào lệnh. Đặc điểm nhận biết xác nhận mô hình tăng đó là nến tăng giá mạnh xuất hiện sau nến búa ngược hoặc có một khoảng nhảy giá tăng (gaps up).

6. Nến người treo cổ – Hanging Man

Mô hình nến Hanging Man có hình dạng giống nến Hammer nhưng về tính chất thì hoàn toàn khác nhau. Nến Hanging Man thường xuất hiện trong 1 xu hướng tăng và cảnh báo khả năng tạo đỉnh của xu hướng đó.

Nến người treo cổ – Hanging Man dự báo dấu hiệu đảo chiều giảm giá trong 1 xu hướng tăng trước đó. Các nhà đầu tư cần quan sát và đợi phiên giao dịch sau kết thúc để có các quyết định trước khi vào lệnh. Đặc điểm nhận dạng xác nhận mô hình giảm đó là nến giảm giá mạnh xuất hiện sau nến người treo cổ hoặc có một khoảng nhảy giá giảm (gas down).

7. Shooting Star

Nến Shooting Star có hình dạng giống nến Inverted Hammer tuy nhiên bản chất thì khác nhau. Nến này xuất hiện trong 1 xu hướng tăng và cảnh báo khả năng tạo đỉnh của xu hướng đó.

Ý nghĩa của nến Shooting Star thường xuất hiện trong 1 xu hướng tăng báo hiệu dấu hiệu đảo chiều cực kì mạnh, có nghĩa các nhà đầu tư đang tìm vùng giá tốt để gia nhập thị trường và hình thành áp lực bán đè lên áp lực mua trước đó từ đó báo hiệu dấu hiệu đảo chiều và giảm giá xuất hiện.

8. Doji

Trong các mô hình nến Nhật không thể không nhắc đến nến Doji – đây là nến có giá mở cửa và đóng cửa xấp xỉ như nhau, nên một nến Doji dường như có phần thân khá mỏng gần như là một đường thẳng và tạo hình dấu cộng.

Ý nghĩa của mô hình nến Doji cho thấy sự do dự hoặc đấu tranh cho việc định vị vị thế của người mua và người bán. Giá di chuyển trên và dưới giá mở cửa trong phiên nhưng đóng cửa ở mức giá hoặc gần giá mở cửa. Người mua và người bán khó có thể kiểm soát được và kết quả là giá lại quay về vùng gần vị trí mở cửa.

Trong mô hình nến Doji có các mô hình nến khác nhau đó là:

a. Start Doji – Doji sao trời

Mô hình nến Start Doji có đặc điểm đó là bóng nến phía trên và phía dưới đều ngắn, độ dài ngang bằng nhau. Giá đóng cửa và mở cửa cũng ngang bằng hoặc gần ngang bằng nhau. Đặc điểm dễ nhận biết của của nến Nhật này đó là giống như hình dấu cộng (+)

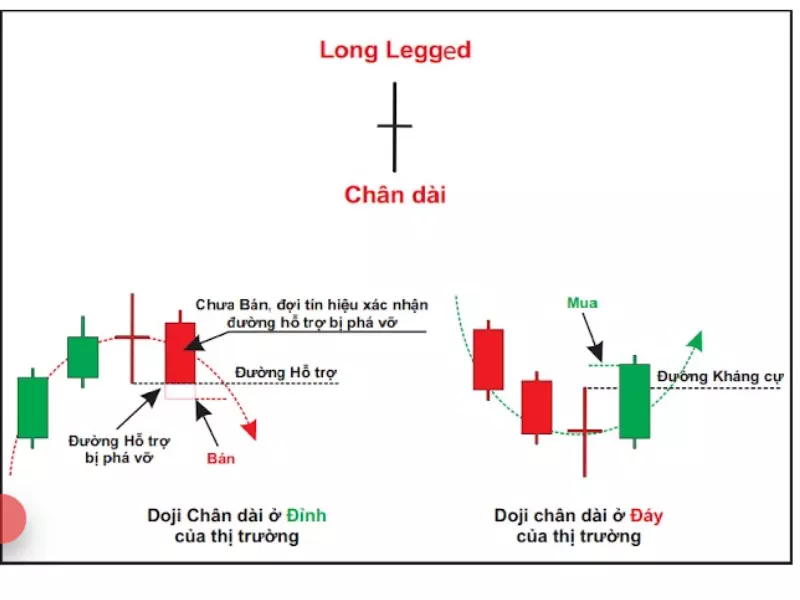

b. Long Legged Doji – Doji chân dài

Mô hình Doji bóng dài có đặc điểm bóng nến phía trên và phía dưới đều rất dài, độ dài ngang bằng nhau. Giá đóng cửa và mở cửa ngang bằng hoặc gần ngang bằng nhau.

c. Dragonfly Doji – Doji chuồn chuồn

Nến Doji chuồn chuồn này thường không có bóng trên, chỉ có bóng dưới và rất dài. Giá mở cửa và giá đóng cửa xấp xỉ nhau và đó cũng chính là giá cao nhất trong phiên

d. GraveStone Doji – Doji bia mộ

Đây gọi là mô hình nến Doji hình bia mộ. Nến này không có bóng dưới, chỉ có bóng trên rất dài, giá đóng cửa và giá mở cửa ngang bằng nhau và cũng là giá thấp nhất trong phiên.

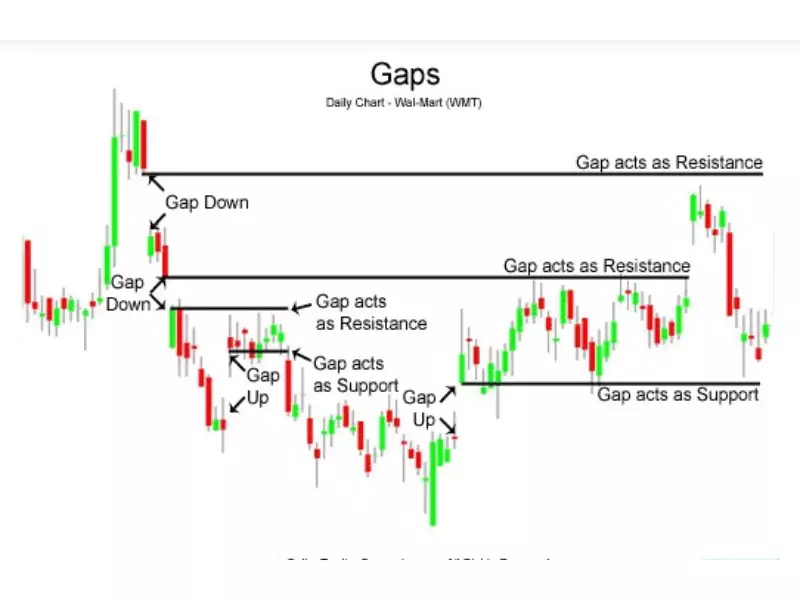

9. Window (Gaps)

Gaps chính là các khoảng trống, khi giá di chuyển quá đột ngột tăng quá mạnh hoặc giảm quá mạnh sẽ khiến giá bật lên hoặc xuống, cao hơn hoặc thấp hơn so với giá đóng cửa của cây nến trước đó và tạo ra 1 khoảng trống trên đồ thị giá và thường được gọi là Gap.

Bài viết trên đây là những thông tin cơ bản về các mô hình nến thể hiện sự biến động của thị trường. Hy vọng với những chia sẻ trên hỗ trợ các nhà đầu tư hiểu về nến nhật là gì? nến nhật chứng khoán và nến nhật trong chứng khoán. Để từ đó có những lực chọn và áp dụng mô hình nến phù hợp với chiến lược đầu tư của mình.

Nhà đầu tư tham khảo một số dịch vụ chứng khoán hiện tại chúng tôi đang cung cấp như: Dữ liệu chứng khoán cho Amibroker, Robot chứng khoán, Youtube chứng khoán,… Hãy truy cập website: nududo.com hoặc hotline: 0372.095.129 để biết thêm chi tiết.

Pingback: PHÂN TÍCH KỸ THUẬT CHỨNG KHOÁN - Bài 6 CHỈ BÁO ICHIMOKU KINKO HYO