Mô hình HARMONIC áp dụng trong phân tích kỹ thuật chứng khoán – tài chính (Thần kiếm)

Mô hình HARMONIC là một trong những loại mô hình giá phức tạp và tương đối khó để nhận biết được trên biểu đồ. Nhưng một khi đã nhận biết chính xác và hiểu rõ được cách giao dịch với từng mẫu hình HARMONIC này thì chắc chắn kết quả giao dịch sẽ hiệu quả. Bài viết dưới đây chúng tôi chia sẻ chi tiết về Mô hình HARMONIC nhà đầu tư cùng tham khảo.

1) Mẫu hình ABCD pattern của Harmonic

Nó là gì và quy luật chuyển động như thế nào?

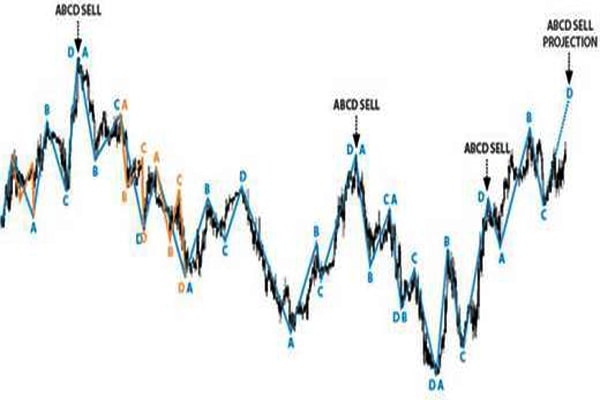

Một leading indicator có thể giúp xác định khi nào và ở đâu khi cần nhập lệnh bán (sell), hoặc thoát ra hay mua vào (buy). Một mẫu chart trong một khung thời gian thực, có dạng hình học bao gồm ba đoạn giá (xu hướng) liên tiếp.

Nhìn nó giống với đường đi của một tia chớp trên biểu đồ giá. Nó phản chiếu nhịp điệu mà trong đó thị trường đang biến động và đầy sức sống. Tại sao nó lại có vai trò quan trọng như vậy? Giúp xác định các cơ hội giao dịch tại các vị trí bất kỳ và hầu hết với mọi khung thời gian (intraday, swing, position).

Xác suất là cao nhất cho mỗi giao dịch khi nhập lệnh (mua hay bán) tại điểm D, khi mô hình tương đối đã hình thành (Tức là khi mô hình hoàn thành, tiềm năng giao dịch có kết quả cao sẽ là tại điểm D) Nó có thể cung cấp một tín hiệu mạnh mẽ hơn khi giao dịch nó có thể kết hợp với các Pattern khác – trong cùng một khoảng thời gian hoặc trên nhiều timeframes.

Vậy làm cách nào để xác định chính xác mô hình ABCD và dựa vào đó để nhập lệnh. Mỗi điểm đổi chiều và được định vị bằng các điểm (A, B, C, và D) đại diện cho một cao hoặc thấp đáng kể trên một biểu đồ giá và tốt nhất nên áp indicator Zicza (significant high or significant low). Những điểm này xác định ba lần liên tiếp các đoạn được tạo thành và đây là mô hình “ba đoạn”. Ta sẽ có đoạn AB, đoạn BC, và đoạn cuối tiếp theo là CD.

Nhà đầu tư khi mở tài khoản chứng khoán tại VPS hoặc TCBS hoặc VPBANKS. đặc biệt khi Nhà đầu tư đăng ký mở tài khoản chứng khoán VPS hoặc chuyển ID môi giới nhập mã giới thiệu 6327 – Nguyễn Đức Đông hoặc K255 – Nguyễn Thị Phương hoặc tại TCBS nhập mã người giới thiệu 105CL10699 hoặc VPBANKS nhập mã giới thiệu 116C810699. Nhà đầu tư sử dụng hoàn toàn miễn phí, phần mềm giúp báo mua/bán cổ phiếu, chứng quyền, phái sinh chính xác cao. Phần mềm Dstock có cả trên IOS hoặc ANDROID.

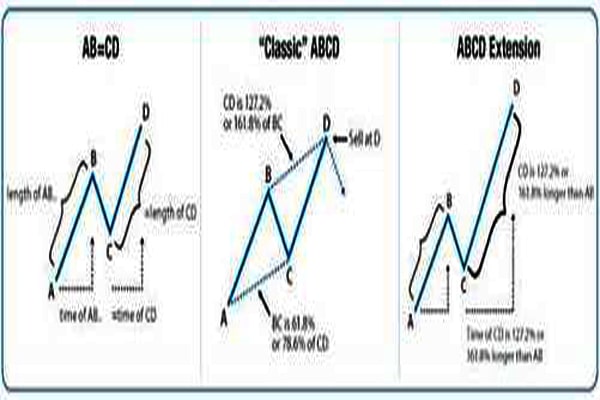

Ta bắt đầu từ điểm A nhé. Đây là mức thấp tương đối trong khoảng thời gian đang quan sát. Và tiếp theo là điểm B cao hơn (sau đó giá chuyển hướng xuống). Trong khi di chuyển từ A đến B không được có những điểm thấp hơn điểm A, và không có những điểm cao hơn điểm B (các bạn hãy quan sát khng 5M, có rất nhiều pattern loại này, và trong khung thời gian này, lợi nhuận sẽ đạt khoảng trên dưới 20 pip). Điểm C tiếp theo phải ở trên điểm A (đến đây giá quay lên).

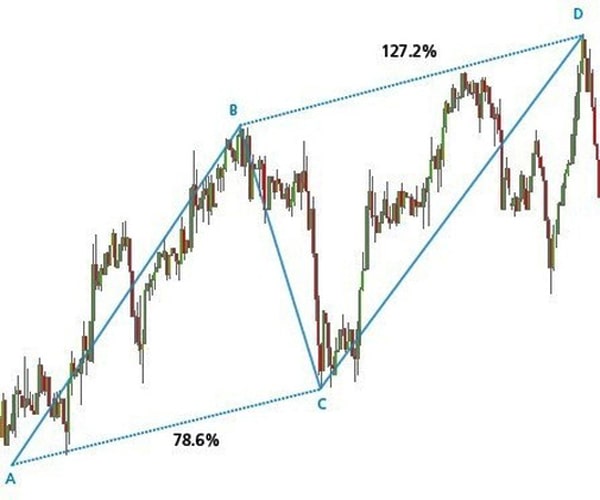

Trong khi di chuyển từ B đến C, không được có các điểm cao hơn hay thấp hơn B và C. Lý tưởng nhất là điểm C đạt được 61,8% hoặc 78,6% của AB (dùng Fibo để xác định). (Đây là mẫu trên hình: “Classic” ABCD pattern). Còn thị trường có xu hướng biến động mạnh mẽ, thì đoạn BC chỉ có thể đạt được 38,2% hoặc 50% AB. Điểm D phải trên điểm B.

Cũng như nguyên tắc trên, khi đi từ C đến D, không được có điểm nào thấp hơn C và cao vượt D (xem hình dưới). Nếu CD = AB. Ta có pattern “AB = CD”. Đoạn CD có thể là 127,2% hay 161,8% của BC (“Classic” ABCD pattern).

Đoạn CD có thể là 127,2% hay 161,8% của AB ta có (ABCD Extension pattern). Có thể có đợi thêm một thời gian xác nhận khi giá nằm trong đoạn CD, cho cân xứng với AB. Thời gian cho đoạn CD có thể bằng thời gian của đoạn AB, hoặc giữa 61,8% -161,8% để đoạn CD hoàn tất.

Ví dụ 1: USD / CHF, 1 giờ:

Ví dụ 2: USD/JPY, 2 phút:

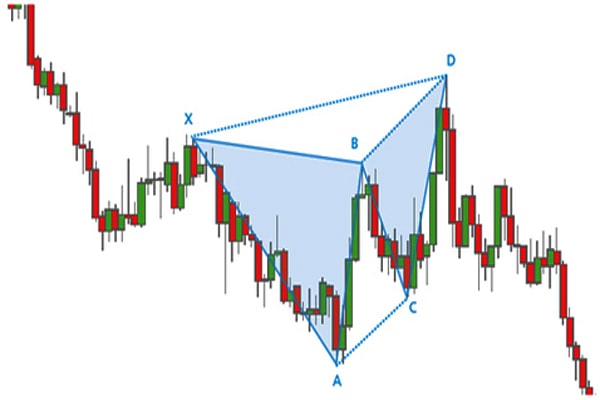

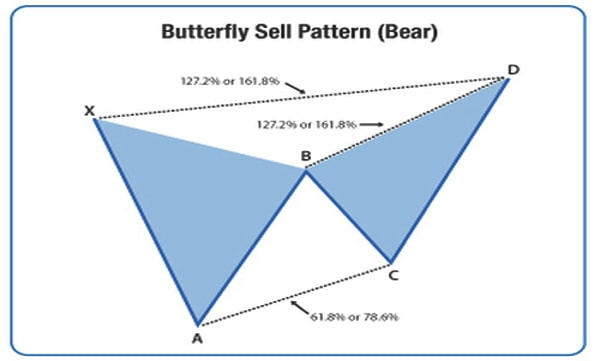

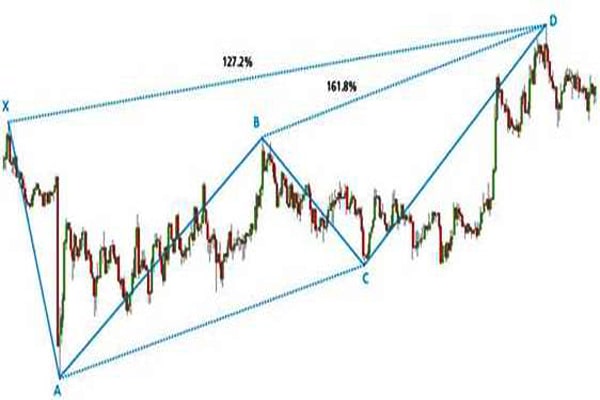

2. The bearish butterfly Pattern (Nguyên tắc cánh bướm)

Mô hình Harmonic cánh bướm sẽ có những thông tin sau:

- Chứa một pattern bearish ABCD và một điểm cao X

- D nằm trên đường line của Fibonacci extension.

- Điểm D = Fibonacci extension của BC và XA

- Lập 2 tam giác tại điểm XAB, và BCD đối xứng nhau qua B (Xem hình dưới)

- Pattern chỉ hiệu quả cao khi chỉ 2 điểm cao nhất và thấp nhất: D – tops (highs) và A – Bottoms (lows).

Vậy lý do vì đâu mà có hiệu quả giao dịch khi có pattern trên? Pattern này không có tác dụng nếu không có một bearish ABCD rõ ràng.

Cách tìm pattern này như sau:

- Pattern Butterfly là các mẫu tương tự như các mẫu trong Gartley giống và tương tự như chữ “W” hình thành trên một biểu đồ giá. Tuy nhiên, một mô hình hoàn chỉnh hình con bướm tại khi D và X nằm trên hai đường cấp độ mở rộng riêng biệt Fibonacci (D là trên X) trong khi các Gartley hoàn thành tại các đường hội tụ của một Fibonacci retracement và mở rộng (D dưới X).

- Các symmetry (đối xứng) giữa kết hợp 2 tam giác tại điểm B là một trong những chìa khóa để tìm ra mô hình này.

Ví dụ 1: EUR/GBP, 15 phút

Pingback: Giới thiệu về công cụ Ibroker của BSC – Siêu chợ chứng khoán Nududo

Pingback: Top 8 code Amibroker hay nhất hiện nay và chính xác nhất

Pingback: Top 3 Code tín hiệu mua bán trong Amibroker hay được sử dụng

Pingback: [6 bước] hướng dẫn cách tự học chứng khoán cơ bản hiệu quả