Chỉ số P/S là gì? Chỉ số P/S bao nhiêu là tốt? Cách định giá P/S cho cổ phiếu?

Chỉ số P/S cùng với các chỉ số P/E, P/B là những chỉ số tài chính được nhiều Nhà đầu tư sử dụng để phân tích và định giá cổ phiếu. Riêng với chỉ số P/S là một trong chỉ số tốt giúp Nhà đầu tư có thể đánh giá chính xác tình hình thực tế của công ty trong một số trường hợp nhất định, đặc biệt là khi các phương pháp còn lại không phù hợp định giá công ty. Bài viết sẽ chia sẻ chỉ số P/S là gì? Cách định giá P/S? Chỉ số P/S bao nhiêu là tốt?.

I. Tìm hiểu chỉ số P/S trong chứng khoán là gì?

1. Chỉ số P/S là gì?

Chỉ số P/S tên đầy đủ là Price/Sales per Share hoặc Price to Ratio là chỉ số được dùng để đo lường, định giá mức doanh thu nhận được trên mỗi cổ phần dựa vào giá giao dịch hiện tại của thị trường. Chỉ số P/S phản ánh số tiền mà nhà đầu tư sẵn sàng chi trả cho 1 đồng doanh thu của doanh nghiệp.

2. Ưu và nhược điểm của chỉ số P/S

Thông thường, chỉ số P/S sẽ được Nhà đầu tư ưa thích hơn chỉ số P/E và chỉ số P/B vì 2 lý do chủ yếu sau đây:

- Đầu tiên, lợi nhuận của doanh nghiệp có thể bị bóp méo, book lợi nhuận ảo, dẫn đến là làm các chỉ số tài chính trở lên đẹp hơn, làm cho chỉ số P/E tốt lên.

- Thứ hai, thông tin doanh nghiệp cung cấp có thể sai lệch làm giá trị sổ sách cổ phiếu có thể không chính xác, từ đó chỉ số P/B sẽ không còn đáng tin cậy.

Chỉ số PS dựa vào doanh thu thực tế của doanh nghiệp nên được Nhà đầu tư đánh giá là đáng tin cậy hơn. Dựa vào chỉ số P/S các Nhà đầu tư còn có thể định giá cổ phiếu và so sánh cổ phiếu đó với các doanh nghiệp cùng ngành.

Ưu điểm chỉ số P/S:

- So với lợi nhuận, thì doanh thu ít khi bị làm láo. Điều này giúp kết quả tính toán của chỉ số P/S có độ chính xác cao hơn. Lợi nhuận có thể bị bóp méo bởi các chiêu trò book ảo lợi nhuận, nhưng với doanh thu luôn được kiểm tra chéo bởi chuyên gia, đối tác nên mức độ tin cậy được đảm bảo tốt hơn.

- Chỉ số P/S vẫn có thể sử dụng cho doanh nghiệp có lợi nhuận đang âm, đối với các doanh nghiệp startup hoặc đang trong giai đoạn đầu tư và mở rộng thị trường thì chưa thể có ngay lợi nhuận trong vài năm đầu tiên. Khi đó Nhà đầu tư buộc phải sử dụng chỉ số P/S để đánh giá hoặc định giá doanh nghiệp đó.

- Chỉ số P/S có tính ổn định cao hơn do doanh thu biến động thường thấp hơn so với lợi nhuận. Một số lĩnh vực kinh doanh có yếu tố chu kỳ như bất động sản sẽ trải qua các mốc thời gian lên xuống, từ đó lợi nhuận cũng biến động tương ứng. Khi đó chỉ số P/S sẽ tốt hơn cho định giá và phân tích.

Nhược điểm chỉ số P/S:

- Mặc dù tính chỉ số P/S dựa vào doanh thu nhưng nếu doanh thu tăng nhanh là do các khoản phải thu trong bảng cân đối kế toán. Điều đó có nghĩa doanh nghiệp chỉ đang ghi nhận doanh thu sớm, còn dòng tiền thực tế thì chưa có.

- Chỉ số P/S không giúp nhà đầu tư nắm bắt được sự khác biệt về cấu trúc chi phí trong doanh nghiệp mà chỉ cung cấp thông tin về mặt bán hàng hóa/cung cấp dịch vụ.

- Trường hợp chỉ số P/S ghi nhận doanh thu cao, nhưng doanh thu này chưa bù vào chi phí, trong dài hạn doanh nghiệp vẫn có nguy cơ thua lỗ. Bởi vì bản chất của kinh doanh là dòng tiền cùng lợi nhuận.

3. Cách tính chỉ số P/S chính xác

Có 4 yếu tố giúp Nhà đầu tư tính toán chính xác chỉ số P/S bao gồm:

- P (Market Price): Giá cổ phiếu đang được giao dịch trên thị trường chứng khoán.

- S (Sales per Share) Doanh thu thuần trên một cổ phiếu.

- Tổng khối lượng cổ phiếu đang lưu hành.

- Doanh thu thuần.

Công thức tính chỉ số P/S:

Chỉ số P/S = Vốn hóa thị trường/Doanh thu thuần = Giá cổ phiếu/Doanh thu thuần trên từng cổ phiếu = (Giá cổ phiếux Lượng cổ phiếu bình quân đang lưu hành)/Doanh thu thuần

Lưu ý: Công thức tính của S (Sales per Share) = Doanh thu thuần/Tổng số lượng cổ phiếu đang lưu hành

Ví dụ minh họa cách tình chỉ số P/S:

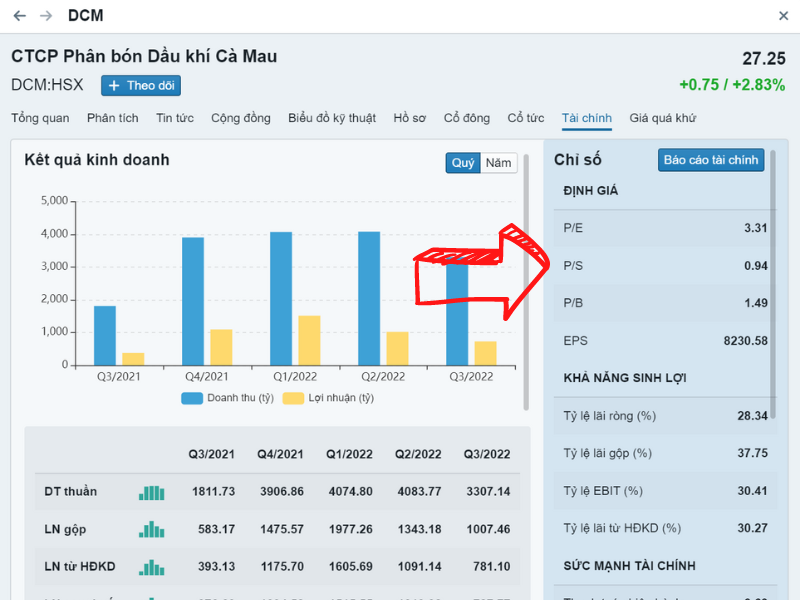

- Thị giá cổ phiếu DCM hiện tại là 26,500 nghìn đồng.

- Doanh thu thuần của cổ phiếu DCM là: 10,088,157,082 tỷ đồng.

- Khối lượng cổ phiếu lưu hành là 529,400,000 cổ phiếu.

⇒ S (Sales per Share) = Doanh thu thuần/Khối lượng cổ phiếu đang lưu hành = 10,088,157,082/529,400,000 = 19,056 nghìn đồng/1 cổ phiếu.

Từ đó Nhà đầu tư có thể tính chỉ số P/S:

⇒ Chỉ số P/S của cổ phiếu DCM = Thị giá cổ phiếu/Doanh thu thuần trên một cổ phiếu = 26,500/19,056 = 1.39.

4. Ý nghĩa của chỉ số PS chứng khoán

Dựa vào chỉ số P/S Nhà đầu tư có thể đánh giá được rất nhiều thông tin quan trọng:

- Nếu hệ số P/S thấp trong khi doanh nghiệp đang ở thời kỳ ổn định, doanh thu tăng trưởng cao: Điều này có nghĩa doanh nghiệp bị định giá thấp. Nhà đầu tư nên mua vào cổ phiếu của doanh nghiệp này. Ngược lại nếu Hệ số P/S quá cao có thể là doanh nghiệp đang bị định giá cao.

- So sánh chỉ số P/S của doanh nghiệp với đối thủ cạnh tranh cùng quy mô, ngành với điều kiện thị trường ổn định từ đó giúp đánh giá được công ty sẽ là cơ hội đầu tư hấp dẫn hay rủi ro cao.

- So sánh P/S trong quá khứ của chính doanh nghiệp: Nếu Nhà đầu tư phân vân một doanh nghiệp đang có hoạt động tốt và vững mạnh không. Thì việc so sánh P/S của doanh nghiệp đó với quá khứ là một ý tưởng không tồi. Nếu P/S thấp hơn so với chỉ số P/S trung bình trong quá khứ, Nhà đầu tư nên mua cổ phiếu đó và ngược lại P/S cao hơn thì không nên mua.

Vậy chỉ số P/S bao nhiêu là tốt? Trong thực tế thì không có con số tuyệt đối nào chính xác để khẳng định rằng chỉ số P/S bao nhiêu là tốt nhất, bản chất sử dụng P/S trong phân tích và định giá chỉ là phương pháp định giá tương đối.

Nhiều chuyên gia cho rằng, nên so sánh chỉ số P/S qua từng thời kỳ, kết hợp với các chỉ số khác để so sánh và định giá giữa các doanh nghiệp với nhau. Nếu xét trên yếu tố lợi nhuận, doanh nghiệp có chỉ số P/S thấp so với chỉ số P/S của chính nó trong quá khứ (hoặc đối thủ cạnh tranh) thì Nhà đầu tư nên ra quyết định đầu tư.

- Doanh nghiệp có lợi thế cạnh tranh cao, lợi nhuận cao, ngành nghề ổn định, tốc độ tăng trưởng doanh thu và lợi nhuận cao ⇒ chỉ số P/S thường sẽ cao.

- Nếu tính rủi ro doanh nghiệp cao, doanh thu giảm, lợi nhuận giảm, tỷ lệ nợ/vốn chủ sở hữu cao ⇒ chỉ số P/S thường ở mức thấp.

Tùy vào lĩnh vực, quy mô, cấu trúc, chiến lược hoạt động và rất nhiều yếu tố khác ảnh hưởng tới chỉ số P/S của doanh nghiệp, do đó chỉ số P/S sẽ khác nhau. P/S chỉ thể hiện được góc nhìn của thị trường đối với chỉ tiêu doanh thu của doanh nghiệp. Nhà đầu tư không thể chỉ dựa vào P/S này mà bỏ qua toàn bộ cơ cấu chi phí hay cấu trúc vay nợ. Bởi P/S không thể phản ánh hết bức tranh hiệu quả hoạt động của doanh nghiệp.

Có thể thấy, chỉ số P/S là công cụ hữu ích mà Nhà đầu tư có thể sử dụng để đánh giá, tìm kiếm cơ hội đầu tư tốt trên thị trường chứng khoán. Chỉ số P/S sử dụng được cho tất cả các loại hình ngành nghề, doanh nghiệp, kể cả sử dụng cho bất động sản. Với những thông tin trên, hy vọng Nhà đầu tư đã hiểu hơn về chỉ số P/S, từ đó sử dụng hiệu quả trong quá trình đầu tư chứng khoán của Nhà đầu tư.

5. Cách sử dụng chỉ số P/S hiệu quả

Rất nhiều Nhà đầu tư sử dụng chỉ số P/S để định giá và phân tích một doanh nghiệp. Thông qua chỉ số này, Nhà đầu tư có thể đưa ra các đánh giá:

a. Tìm kiếm cơ hội đầu tư trong ngành có tốc độ tăng trưởng cao

Chỉ số P/S sẽ phản ánh chính xác mức giá mà thị trường hiện đang sẵn sàng chi trả cho 1 đồng doanh thu của doanh nghiệp. Đối với những ngành có tốc độ tăng trưởng doanh thu mạnh từ 15 – 20%/năm trở lên, từ đó Nhà đầu tư có thể dựa vào chỉ số P/S để tìm kiếm cơ hội.

Khi nhận thấy chỉ số P/S của doanh nghiệp đang thấp hơn P/S của trung bình ngành và thấp hơn cả chính đối thủ cạnh tranh, nhưng doanh nghiệp này lại không ngừng cải thiện thị phần doanh thu và lợi nhuận qua các năm, điều này có thể giải thích là doanh nghiệp đang chịu thua lỗ để tiếp tục tái đầu dư, phát triển hoạt động với tầm nhìn xa hơn. Đây chính là cơ hội đầu tư không nên bỏ lỡ.

b. Sử dụng chỉ số P/S thay thế cho chỉ số P/E

Chỉ số P/S sử dụng được cho tất cả các ngành nghề và loại hình doanh nghiệp. Trong lĩnh vực ngành mang yếu tố chu kỳ, lợi nhuận của doanh nghiệp sẽ bị ảnh hưởng, từ đó dẫn đến P/E sai lệch. Lúc này, Chỉ số P/S là lựa chọn hoàn hảo để thay thế sự sai lệch của chỉ số P/E.

c. Khi ngành xuất hiện xu hướng chuyển dịch mới, nên sử dụng P/S

Xu hướng chuyển đổi trong các ngành nghề diễn ra rất nhiều, nhất là thời đại công nghệ phát triển như hiện nay. Các lĩnh vực thường chịu nhiều tác động của xu hướng chuyển dịch như thương mại điện tử và bán lẻ truyền thống, năng lượng tái tạo và năng lượng truyền thống, ô tô tự lái và ô tô truyền thống,… thường có sự cạnh tranh giữa cái mới và cái cũ, sự tăng trưởng dẫn đến đột phá mới tốt hơn.

Tuy nhiên, quá trình này cần thời gian dài để phản ánh vào doanh thu và càng mất nhiều thời gian hơn thì mới tác động tới lợi nhuận của doanh nghiệp. Khi đó, chỉ số P/S sẽ có ý nghĩa hơn so với các chỉ số khác trong việc đánh giá tác động của xu hướng của doanh nghiệp.

d. Dựa vào chỉ số P/S để đánh giá một doanh nghiệp đang thua lỗ

Chỉ số P/S không bị phụ thuộc vào yếu tố lợi nhuận như P/E. Nếu doanh nghiệp đang thua lỗ, P/E không có ý nghĩa vì khi đó, chỉ số này sẽ có giá trị nhỏ hơn 0, nhưng chỉ số P/S vẫn có thể sử dụng trong phân tích và định giá.

Các doanh nghiệp startup, họ chỉ tạo ra doanh thu chứ chưa thể đem về lợi nhuận. Kể cả các doanh nghiệp đã có sẵn thị phần nhưng bất ngờ rơi vào thua lỗ thì lúc này lợi nhuận nhỏ hơn 0 nên không thể sử dụng P/E.

Trong khi đó, nhà đầu tư có thể so sánh P/S của chính doanh nghiệp trong quá khứ, so sánh với các doanh nghiệp trong cùng ngành để có được đánh giá phù hợp nhất.

e. Chỉ số P/S được sử dụng ngay cả khi doanh nghiệp có dấu hiệu bóp méo lợi nhuận

Chỉ số P/S sẽ không bị hạn chế nếu doanh nghiệp cố ý thực hiện những thủ thuật kế toán. Nhiều doanh nghiệp thường có sự thay đổi thông tin khiến lợi nhuận bị chênh lệch so với thực tế và chênh nhiều hơn so với doanh thu. Thông thường, doanh nghiệp sẽ dùng các khoản khấu hao, lãi suất, chi phí thuế để thao túng lợi nhuận.

Vậy doanh thu có thể bị thao túng không? Nếu Nhà đầu tư nhìn thấy chỉ số P/S bị sụt giảm bất thường nhờ tăng trưởng doanh thu, Nhà đầu tư có thể phát hiện ra điều không hợp lý dựa vào các khoản phải thu trên bảng cân đối kế toán. Trường hợp các khoản này tăng nhanh hơn nhiều so với doanh thu, khả năng đây là các khoản phải thu được nhận sớm và thực tế dòng tiền vẫn chưa chảy vào doanh nghiệp.

Nếu dòng tiền trong hoạt động kinh doanh trên báo cáo lưu chuyển tiền tệ giảm, ngay cả khi thu nhập ròng đang tăng thì đây là dấu hiệu nhà đầu tư cần cảnh giác. Điều này cho thấy doanh nghiệp không thu được tiền trong khi doanh số tăng trưởng.

6. Tra cứu chỉ số P/S ở đâu

Hiện nay có rất nhiều website cho phép tra cứu miễn phí chỉ số P/S, Nhà đầu tư có thể tham khảo tại các trang sau đây:

- Tra cứu thông tin P/S cổ phiếu của Dstock: Xem tại đây

- Tra cứu thông tin P/S cổ phiếu của Cafef: Xem tại đây

- Tra cứu thông tin P/S cổ phiếu của Vietstock: Xem tại đây

- Tra cứu thông tin P/S cổ phiếu của Fireant: Xem tại đây

- Tra cứu thông tin P/S cổ phiếu của Cophieu68: Xem tại đây

II. Cách định giá P/S trong chứng khoán

1. Phương pháp định giá P/S nên được sử dụng khi nào?

Tỷ lệ P/S được coi là một thước đo đặc biệt hay để đánh giá các doanh nghiệp có tiềm năng tăng trưởng cao hoặc các công ty trong các ngành có tính chu kỳ có thể không cho thấy lợi nhuận ròng thực tế hàng năm.

Phương pháp định giá P/S cũng được áp dụng cho các công ty đang bị lỗ, tại vì lợi nhuận có thể âm chứ doanh thu hiếm khi rơi vào trường hợp không có doanh thu. Đặc biệt là công ty khởi nghiệp (Startup) có thể là một ví dụ điển hình. Những doanh nghiệp Startup luôn tập trung vào gia tăng doanh thu và thị phần chứ lợi nhuận chưa phải là ưu tiên hàng đầu.

Nhưng điều này không có nghĩa là chỉ số P/S không áp dụng được trong việc phân tích và định giá các công ty hiện đang có lãi. Đây là phương pháp cực kỳ hữu ích khi muốn định giá các trong các công ty hoạt động theo chu kỳ, không có lãi hoặc các công ty startup.

Phương pháp định giá P/S hạn chế được việc bóp méo số liệu tài chính về lợi nhuận ròng thông qua các thủ thuật chỉnh sửa khấu hao, lợi nhuận khác… Vì doanh thu cũng biến động ít hơn lợi nhuận nên định giá P/S cũng ổn định hơn so với các phương pháp khác.

Nhưng phương pháp định giá P/S không phải không có những hạn chế nhất định:

- Một trong những nhược điểm của phương pháp định giá P/S là nó không tính đến việc liệu công ty có tạo ra được bất kỳ khoản lợi nhuận nào hay không. Do đó, chỉ số P/S không thể được coi là yếu tố quyết định duy nhất của việc định giá. Không phải cứ công ty nào có chỉ số P/S thấp cũng sẽ được coi là hấp dẫn.

- Đối với các công ty có các khoản đầu tư vào công ty liên doanh – liên kết, doanh thu sẽ không ghi nhận các khoản này mà chỉ ghi nhận vào lợi nhuận. Lúc này P/S sẽ không bao quát được hết kết quả kinh doanh của doanh nghiệp. Nói cách khác, các công ty kiểu như Tổng Công ty Máy động lực và Máy nông nghiệp Việt Nam – CTCP (UPCoM: VEA), CTCP Cơ Điện Lạnh (HOSE: REE), Tập đoàn Dệt May Việt Nam (UPCoM: VGT)… thì sẽ không phù hợp với phương pháp P/S.

- Yếu tố giá biến động liên tục nên phương pháp P/S cũng chỉ mang tính chất thời điểm và cũng sẽ thay đổi liên tục. Phương pháp định giá P/S cũng không quan tâm đến việc sử dụng đòn bẩy hoạt động của doanh nghiệp. Việc so sánh các công ty trong các ngành khác nhau cũng có thể không chính xác. Ví dụ, các công ty bán lẻ trang sức sẽ có cách bán hàng khác nhau và khả năng tiêu thụ của thị trường cũng khác khi so sánh với các công ty bán lẻ thực phẩm.

- Doanh thu vẫn có thể bị điều chỉnh bằng cách sử dụng các khoản phải thu hay phải trả và thật chất thì không có dòng tiền thật chảy vào hoặc ra khỏi doanh nghiệp.

2. Phương pháp định giá P/S áp dụng vào loại hình doanh nghiệp nào?

Giống như các phương pháp so sánh ngang khác như định giá P/E, P/B, phương pháp định giá P/S phù hợp nhất khi được áp dụng cho các công ty trong cùng lĩnh vực. Khoảng thời gian 12 tháng điển hình được sử dụng khi tính về doanh thu thuần hoặc doanh thu 4 quý gần nhất hay là doanh thu cả năm trong trong quá khứ. Tỷ lệ P/S dựa trên doanh thu dự báo cho năm tương lai được gọi là tỷ lệ P/S dự phóng.

Phương pháp định giá P/S sử dụng được cho hầu hết các loại hình doanh nghiệp, kể cả cho bất động sản, Startup, viễn thông, CNTT…

3. Cách định giá P/S cho cổ phiếu

Công thức định giá P/S cho cổ phiếu:

P = S* V * P/S ngành

Trong đó:

- P: Giá trị định giá của cổ phiếu

- S: Thu nhập doanh thu trên một cổ phần của cổ phiếu cần định giá.

- V: là tốc độ tăng trưởng dự phóng, ở đây chúng tôi lựa chọn lấy tốc độ tăng trưởng doanh thu 4 quý gần nhất hoặc trung bình 3 năm gần nhất, ở đây chúng tôi thường sử dụng cả 2, vì chúng ta sẽ kỳ vọng cổ phiếu trong tương lai cũng có tốc độc tăng trưởng bằng với 4 quý gần nhất và trung bình 3 năm gần nhất. Cái này chúng tôi sẽ chia sẻ thêm trong phần ví dụ dưới đây.

- P/S ngành: Chỉ số trung vị của P/S 4 quý gần nhất của các cổ phiếu trong ngành. Nhà đầu tư có thể tính thủ công theo mục đích của mình bằng cách chọn ra các doanh nghiệp có cùng quy mô, cơ cấu rủi ro, tỷ suất lợi nhuận với cổ phiếu cần tính toán, sau đó tính trung vị của P/S 4 quý gần nhất của các doanh nghiệp này. Ở đây chúng tôi không sử dụng trung bình mà sử dụng trung vị để loại bỏ đi các giá trị ngoại lai.

Để định giá cổ phiếu bằng phương pháp P/S, Nhà đầu tư cần thực hiện các bước như sau:

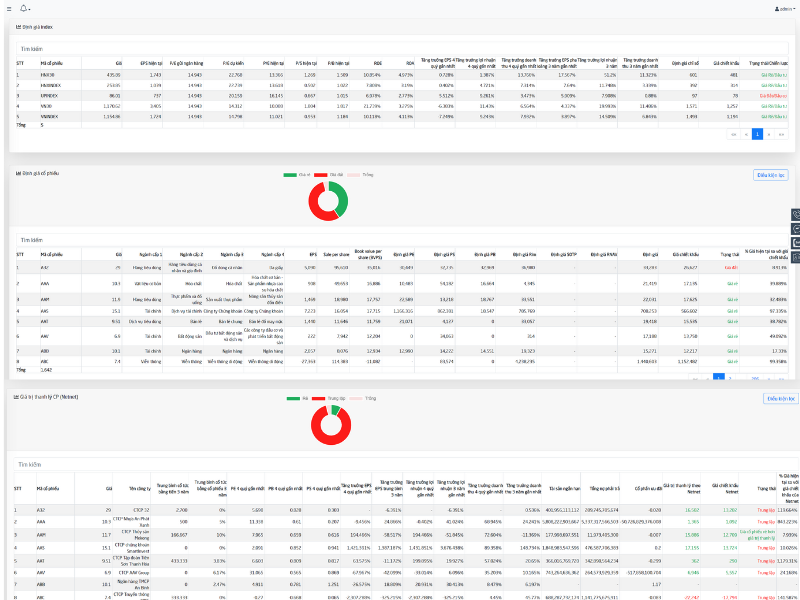

Bước 1: Tìm một nhóm các doanh nghiệp cùng ngành có quy mô bằng hoặc lớn hơn so với doanh nghiệp đang định giá sau đó tính chỉ số P/S của từng doanh nghiệp đó. Ví dụ ở đây chúng tôi sẽ định giá cổ phiếu DCM thuộc nhóm phân bón.

Bước 2: Dự phóng doanh thu của doanh nghiệp, ở đây chúng tôi sử dụng tốc độ tăng trưởng trung bình doanh thu 4 quý gần nhất và tốc độ tăng trưởng trung bình doanh thu 3 năm gần nhất để làm dự phóng doanh thu của doanh nghiệp.

| Tốc độ tăng trưởng trung bình doanh thu 4 quý gần nhất | Tốc độ tăng trưởng trung bình doanh thu 3 năm gần nhất | Sale per share |

| 85% | 14% | 29037.73109 |

Bước 3: Tính trung vị của ngành.

| Mã cổ phiếu | Ngành | Chỉ số P/S 4 quý gần nhất |

| BFC | Phân bón | 0.119429411 |

| DPM | Phân bón | 0.860136608 |

| LAS | Phân bón | 0.269209779 |

| SFG | Phân bón | 0.181332906 |

| HSI | Phân bón | 0.046298931 |

| NFC | Phân bón | 0.343402971 |

| Trung vị (Median) | 0.225271343 | |

Bảng tính trung vị ngành phân bón. Lưu ý rằng nếu định giá cổ phiếu DCM thì phải loải bỏ DCM ra khỏi danh sách tính trung vị, nếu cho vào sẽ ra kết quả sai. Và nếu định giá cổ phiếu khác thì cũng loại bỏ cổ phiếu đó ra khỏi danh sách, ví dụ định giá BFC thì loại bỏ BFC ra khỏi danh sách và đưa DCM vào lại danh sách.

Chúng tôi không sử dụng trung bình mà sử dụng trung vị, trung vị sẽ loại bỏ đi các giá trị ngoại lai, ví dụ trong danh sách có 1 mã có P/S quá cao khác biệt so với phần còn lại, thì khi tính trung bình làm cho P/S ngành bị sai theo. Do vậy khi sử dụng trung vị sẽ cho ra kết quả sát hơn.

Bước 4: Định giá cổ phiếu của doanh nghiệp bằng cách nhân P/S trung vị ngành với Doanh thu trên mỗi cổ phần của doanh nghiệp và tốc độ dự phóng của doanh thu.

- Định giá P/S cho DCM = ( (29037.73109 (Sale per share)*0.225271343 (Trung vị ngành)*(1 + 85% (Tốc độ tăng trưởng trung bình doanh thu 4 quý gần nhất))) + (29037.73109 (Sale per share)*0.225271343 (Trung vị ngành)*(1 + 14% (Tốc độ tăng trưởng trung bình doanh thu 3 năm gần nhất))) )/2 = 9787.588645

- Điểm mua cho đầu tư DCM (Giá chiết khấu) = 0.8*9787.588645 = 7830.070916 VNĐ.

Khi có kết quả định giá cổ phiếu, Nhà đầu tư cần xác định khoảng giá để mua cổ phiếu, thông thường chúng tôi thường xác định là 70% – 80% của kết quả định giá. Ví dụ DCM có kết quả là 9787.588645 VNĐ. Vậy giá để mua cho đầu tư là nhỏ hơn hoặc bằng 0.8*9787.588645 = 7830.070916 VNĐ.

Phương pháp P/S cũng được sử dụng khá nhiều trong mô hình SOTP (Sum Of The Parts). Lý do là vì doanh nghiệp thường công bố cơ cấu doanh thu trong báo cáo tài chính, báo cáo thường niên… nên nhà đầu tư có thể dễ dàng tính ra doanh thu cụ thể của từng mảng kinh doanh. Từ đó, chúng ta có thể định giá từng mảng đó rồi cộng chúng lại với nhau để ra được giá trị của doanh nghiệp.

4. Tra cứu nhanh về định giá P/S của toàn bộ cổ phiếu ở đâu?

Về định giá P/S cho toàn bộ cổ phiếu đã được chúng tôi xây dựng trên phần mềm Robot chứng khoán Dstock tại mục định giá cổ phiếu, tại đây Nhà đầu tư có thể dễ dàng truy vấn ra các cổ phiếu có trạng thái định giá theo P/E, P/S, P/B, RIM, RNAV, SOTP, NETNET, từ đó có thể xác định cổ phiếu đang ở trạng thái đắt hay rẻ.

Nhà đầu tư Mở tài khoản chứng khoán tại VPS hoặc chuyển ID VPS sang 6327 hoặc K255 nhà đầu tư sẽ được sử dụng phần mềm Robot chứng khoán Dstock và phần mềm phân tích cổ phiếu Dchart. Các công cụ này sẽ giúp nhà đầu tư nâng cao hiệu quả đầu tư và giảm thiểu rủi ro.

Trên đây chúng tôi đã chia sẻ về chỉ số P/S là gì và cách định giá P/S trong chứng khoán, hay vọng bài viết đã cung cấp thông tin hữu ích cho Nhà đầu tư. Nếu thấy hay và giúp ích hãy chia sẻ bài viết cho chúng tôi.

Nhà đầu tư quan tâm tới dịch vụ chứng khoán khác của chúng tôi như dữ liệu Forex cho Amibroker, phần mềm chứng khoán, robot chứng khoán, dữ liệu chứng khoán cho Amibroker, Code Amibroker, Youtube chứng khoán,… hãy truy cập website nududo.com hoặc hotline 0372.095.129 để biết thêm chi tiết.

Pingback: [9 Chia sẻ] Chỉ số P/B trong Chứng Khoán là gì? định giá P/B

Pingback: [3 Tips] Cách sử dụng Định giá cổ phiếu trên Robot Dstock

Pingback: [8 Tips] Cách định giá RIM cổ phiếu - Residual Income Model?

Pingback: [6] Mô hình chiết khấu dòng cổ tức DDM/Định giá cổ phiếu DDM

Pingback: [5 Tips] Cách định giá cổ phiếu Benjamin Graham?

Pingback: [4 Tips] Phương pháp đầu tư NetNet? Định giá cổ phiếu NetNet